Дебетовая Сберкарта – продукт, предлагающий различные преимущества в зависимости от активности держателя. Он стал вторым в новой линейке. Ежемесячно банк анализирует траты по карточке, накопления и на основе этой информации определяет, какие бонусы предоставить клиенту и набор бесплатных услуг.

На сайте уже размещен обзор Сберкарты Тревел для часто путешествующих. Новая Сберкарта входит с ним в одну линейку, но условия предназначены больше на массового клиента.

Стоит ли заказать этот пластик? Чтобы ответить на этот вопрос надо изучить, условия, тариф и что дает новая дебетовая Сберкарта.

ТОП-10 акций от банков в этом месяце

Подписка Тинькофф Premium на 1 год БЕСПЛАТНО.3 месяца бесплатно премиального пакета ВТБ.36,6% годовых на брокерский счет от Финам брокера.6500 ₽ за бесплатный брокерский счет в Альфа-Инвестициях.50% на маркетплейсы по бесплатной кредитной карте АК БАРСа.100% кэшбэк на маркетплейсы по кредитной карте ВТБ.2000 ₽ и бесплатное обслуживание НАВСЕГДА по кредитке Т-Банк Платинум.3000 рублей за кредитную карту Кредит Европа банка.25% кэшбэк на ВСЕ + 500 рублей сертификат Золотое Яблоко по дебетовке ПСБ.1000 рублей за бесплатную Альфа-карту.4000 ₽ (+5,5% годовых к вкладу) на Финуслугах за открытие вклада с промокодом.3000 рублей за оформление ОСАГО от Финуслуг.До 3000 рублей за перевод пенсииБот в ТГ с сотнями промокодов для различных сервисов.ВСЕ БОНУСЫ БАНКОВ И БРОКЕРОВ

Сберкарта — универсальная дебетовая карта в Сбербанке

Сберкарта – это название нового дебетового продукта от Сбербанка. Важно не запутаться. Нередко именно так принято называть все карточные продукты крупнейшего банка РФ. Условия, тарифы, программа лояльности по новой карточке существенно отличаются от тех, к чему привыкли клиент Сбербанка. В отличие от других карт банка, данная Сберкарта носит более универсальный характер.

Банком предлагается дебетовая Сберкарта. Она предназначена для оплаты покупок, совершения других операций за счет заранее внесенных на нее средств. Подходит новая карточка для повседневного использования. По желанию клиента и согласованию с работодателем может быть сделана и зарплатная Сберкарта.

Банк предлагает держателям в рамках нового тарифного плана пластик МИР. Привязан он может быть исключительно к рублевому счету. Для расчетов в иностранной валюте предлагается заказать продукты банка из классической линейки.

Ключевое отличие Сберкарты от других карт – ее условия зависят от активности держателя. Сумма расходов или остатка определяет следующие моменты:

- размер вознаграждения в программе лояльности;

- стоимость обслуживания;

- условия по снятию наличных в «чужих» банкоматах;

- лимиты на снятие наличных;

- стоимость пакета СМС-уведомлений обо всех покупках.

Платежная система МИР

Платежная система Сберкарты – сейчас только МИР. Для расчетов в России и СНГ — отлично подойдет платежная система МИР. Особенно это будет актуально для тех, кто планирует зачислять на карту различные пособия, пенсию, заработную плату от бюджетных организаций. Прочитайте наш рейтинг дебетовых карт МИР для зачисления пособий.

На сайте банка для новых клиентов можно оформить только МИР, для действующих клиентов с Сбербанк-Онлайн или в отделении можно заказать

Мы рекомендуем все-таки оформлять МИР, потому что по этим картам в последнее время очень выгодные условия, скидки и акции в различных интернет-магазинах. Можно очень сильно экономить! Подробнее читайте о программе лояльности «ПРИВЕТ, МИР».

Дебетовая Сберкарта: Условия и тариф карты

Изучить условия и тариф Сберкарты следует еще до ее заказа. Это позволит сразу определить ее преимущества и недостатки. Пригодится эта информация и для тех, кто хочет пользоваться новым карточным продуктом с максимальной выгодой.

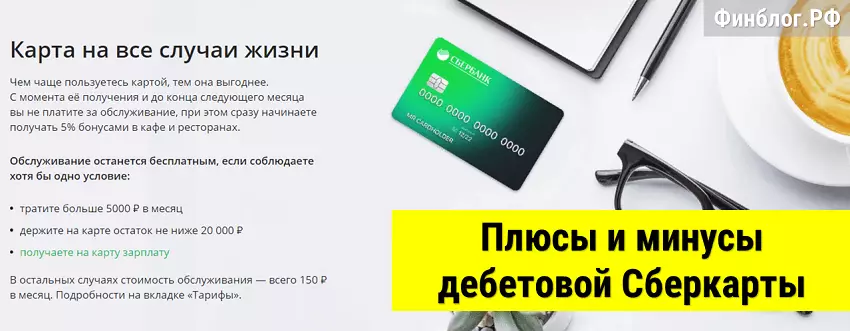

Стоимость годового обслуживания (ежемесячная плата)

Обслуживание карты для молодых людей до 21 года (включительно) обойдется в 40 рублей ежемесячно. Остальным категориям клиентов предлагается заплатить за нее 150 р. в месяц. Эта плата списывается даже при отсутствии операций. Если денег на счете окажется недостаточно, то баланс не уйдет в минус. Но за вами будет висеть задолженность, которая спишется при первом поступлении средств на карту.

Списывают плату за обслуживание по умолчанию в дату выдачи карточки. Однако если пластик был получен до 5 числа месяца, то списание комиссии пройдет в дату выдачи плюс 5 дней, а если карту клиент получил после 28 числа месяца, то с него будут списывать абонентскую плату в дату выдачи минус пять дней.

Если Вы открываете свою первую Сберкарту, то до конца следующего месяца карта будет бесплатной без условий. Кроме того, в этот же период будет повышенный кэшбэк 5% в кафе и ресторанах.

Как не платить за обслуживание карты

Сберкарта пенсионерам предоставляется без платы за обслуживание. Для отсутствия необходимо, чтобы клиент уже достиг пенсионного возраста или получал пенсию по другим основаниям на счет любой карточки из линейки Сберкарта. Это категории клиентов не надо выполнять никаких условий.

Карта будет бесплатной, без годового обслуживания для тех, кто получает на нее зарплату, стипендию, пенсию, пособия. Даже в случае, если на карту нет зачислений пенсии, то она все равно будет бесплатной для клиента пенсионного возраста.

Для остальных клиентов существует 3 варианта, как не платить за ежемесячное обслуживание пластика:

- Совершать покупки на сумму от 5 тыс. р. за месяц. При этом надо учитывать, что ряд расходов не учитывается в расчете трат.

- Поддерживать на остатке не меньше 20000 р. Если хотя бы 1 день сумма на счете опустится ниже, то за пластик придется платить в следующем месяце.

- Получать заработную плату на счет карточки. Допустимо зачисление зарплаты на счет любого пластика из линейки «Сберкарта».

Для тех, у кого подключена подписка СберПрайм или СберПрайм+ — Сберкарта для них бесплатная, без каких-либо условий. С подпиской СберПрайм+ бесплатны также и смс-уведомления, увеличиваются лимиты на переводы и размер кэшбэка до 10%. Стоимость подписок — 1990 руб. и 3990 рублей в год соответственно.

Процент на остаток

Никаких процентов на остаток по счету Сбербанк по умолчанию не начисляет. Наоборот, если условия бесплатного обслуживания не выполнены, то из остатка будут списывать комиссии. Это делает бессмысленным хранение на карточке действительно крупных сумм.

Изменения в тарифе: Сбер начислит процент на остаток в размере 3.5% годовых, если на карту поступает военная пенсия или пенсионеров по возрасту.

Снятие наличных и переводы

По стандартным условиям снимать наличные без комиссии можно в банкоматах Сбербанка и кассах отделений. Если получить наличку через устройство сторонней кредитной организации, то банк спишет комиссию в 1% (мин. 100 р.).

Если держатель за прошлый месяц израсходовал более 75000 р. или хранил на счете больше 150 тыс. р., то он сможет без комиссии снимать наличные в банкоматах всех банков.

Комиссия за переводы по номеру телефона в другой банк (СБП) — свыше 100 тысяч в месяц 0.5% (максимум 1500 рублей за одну операцию).

Канал "Заработай на банках"Лимиты на снятия и переводы

Базовый лимит на снятие наличных – 50 тыс. рублей в сутки и 500 тыс. – в месяц. Он применяется, если в прошлом месяце держатель практически не пользовался пластиком. При активном использовании карточки лимиты будут выше:

- 150 тыс. рублей в день и 1.5 млн в месяц – при расходах от 5000 рублей за месяц или поддержании остатка не меньше 20 тыс. рублей.

- 300 тыс. рублей в сутки и 3 млн в месяц – если сумма трат за прошлый месяц превышает 20 тыс. р. или баланс не опускался ниже 40 тыс. р.

- 500 тыс. рублей в сутки и 5 млн в месяц – при тратах за предыдущий месяц на 75 тыс. рублей и больше или при поддержании остатка в 150 тыс. р. и больше.

Без использования карточки, например, при ее утере можно через кассу в отделении по паспорту снять наличными до 50 тыс. рублей за сутки.

Обнуление лимитов происходит ежедневно в 00.00 (МСК) для ограничений на сутки и каждого первого числа – для месячных лимитов.

Лимиты на переводы по номеру телефона через СБП — 25 тысяч рублей за раз, 150 тысяч рублей в сутки, 600 тысяч в месяц. Лимиты обновляются каждые 24 часа.

Комиссия за смс-уведомления

Комиссия за СМС-уведомления с кодами для подтверждения операций отсутствует. Но если нужны сообщения о каждой покупке, то придется подключать полный пакет услуги СМС-информирование и платить за него 70 р. Эта плата взимается дополнительно к ежемесячной комиссии за обслуживание. Она списывается, даже если клиент выполнил условия для бесплатного обслуживания пластика.

За СМС-уведомления не будет комиссии, если клиент в прошлом месяце поддерживал остаток на балансе от 150 тыс. рублей ежедневно или потратил в торговых организациях от 75 тыс. руб.

Перевыпуск карты

Карта выпускается со сроком действия в 3 года. По его окончании Сбербанк осуществляет перевыпуск пластика бесплатно. Он не возьмет комиссию за изготовление новой карточки и при ее перевыпуске по инициативе кредитной организации.

Держателю придется заплатить 150 р. за перевыпуск карты по следующим причинам:

- изменение персональных данных (Ф.И.О.);

- утрата;

- кража.

Проверка остатка в банкоматах

Проверить баланс бесплатно можно в любом банкомате Сбербанка. В них также можно запросить мини-выписку с данными по 10 последним операциям. Но она будет предоставлена уже плату в 15 рублей.

В сторонних устройствах самообслуживания сведения о балансе предоставляются за плату. Каждый запрос будет стоить 15 руб. Впрочем, данная услуга не особенно актуальна, т. к. можно бесплатно контролировать баланс в приложении на смартфоне.

Выпуск дополнительных карт

Дополнительные карты удобны для осуществления всех расходов семьи с одного счета. Они позволяют повысить контроль за семейным бюджетом и ускорить накопление бонусов. Но Сбербанк не предусмотрел выпуск «допок» для Сберкарточки. Их нельзя заказать как бесплатно, так и за деньги.

Другие комиссии тарифного плана

В тарифном плане предусмотрены различные услуги. С ними следует ознакомиться, чтобы пользоваться картой без лишних расходов.

Дополнительные услуги и комиссии по карте Сбербанка из новой линейки:

- заказа пластика с персональным оформлением – 500 руб.;

- экстренная выдача наличных за пределами РФ – 6000 руб.;

- предоставление отчетов в электронной форме и через отделения на бумажном носителе – 0 руб.

Бонусная кэшбэк-программа «Спасибо»

Банк начисляет стандартные бонусы «Спасибо» по Сберкарте. При покупках у партнеров на бонусный счет будет зачислено до 30% от израсходованной суммы. При тратах от 5000 руб. за прошлый месяц или поддержании остатка от 20000 руб. банк будет начислять кэшбэк по 0.5% бонусами за все покупки. Дополнительно можно получать и повышенное вознаграждение по категориям.

Потратить бонусы можно на сайтах банка для приобретения туристических услуг, билетов на мероприятия или подарочных сертификатов со скидкой до 99%. А также бонусы можно обменять на скидку у некоторых партнеров проекта.

Канал "Заработай на банках"Повышенный кэшбэк бонусами «Спасибо»

Активные пользователи новой карточки могут получать повышенный кэшбэк в ресторанах, кафе и на АЗС в виде бонусов «Спасибо». При поддержании остатка от 40000 руб. или тратах за прошлый месяц на 20000 руб. и больше банк будет возвращать 5% бонусами от расходов в кафе и ресторанах. А если расходы за предыдущий месяц превысили 75000 руб. или остаток не опускался ниже 150000 руб., то дополнительно держатель получит кэшбэк в 10% за оплату на АЗС, а также поездки на Яндекс.Такси и Gett.

На повышенный кэшбэк действуют ограничения по начисляемой сумме. Максимум по ставке 10% можно получить не больше 1000 баллов за месяц, а по ставке 5% — не больше 2000 баллов.

За какие покупки нет бонусов и учета активности по карте

Банк не начисляет бонусы за переводы денежных средств, снятие наличных, а также оплату коммунальных и телекоммуникационных услуг (MCC-коды 4813, 4814, 4900), а также пополнения электронных кошельков, покупку ценных бумаг (MCC-коды 6540, 6050, 6010, 6051, 6211).

Не будет кэшбэк за покупки, если торговой точке присвоен один из следующих кодов: 4816, 5993, 7299, 7276, 9311, 7311, 7372, 7399, 7995, 9754, 8999, 9222, 9399, 9995-9999.

Плюсы и минусы дебетовой Сберкарты

Перед тем, как заказать карточку следует оценить ее преимущества и недостатки. Это поможет принять взвешенное решение и оценить, насколько будет выгоден конкретный продукт.

Преимущества Сберкарты

- Есть возможность бесплатного обслуживания. Если пользоваться карточкой регулярно и отключить уведомления об операциях, то платить за нее не придется. Пенсионерам также не надо переживать о плате за обслуживание, а для молодежи она существенно снижена.

- Возможность получать повышенный кэшбэк. Для этого придется довольно активно пользоваться карточкой.

- Наличные без комиссии можно снять во всей сети устройств и отделений Сбербанка. Найти банкомат кредитной организации достаточно легко даже вдали от крупных городов, а при крупных расходах выдача наличных в сторонних банкоматах будет также бесплатной.

Минусы

Минусов у карты также хватает. Подводные камни в условиях есть практически в каждом пункте. Основные недостатки нового карточного продукта в Сбербанке:

- Повышенный кэшбэк доступен только при активных расходах по карте. Альтернативой могло бы стать поддержание баланса на установленном уровне, но оно не имеет смысла из-за отсутствия процентов на остаток. При этом сумма начисляемого за месяц повышенного кэшбэка ограничена.

- Многие категории расходов не учитываются при анализе активности. Это серьезный подвох карты для тех, у кого небольшие обороты по карточке. В исключения попали не только переводы, пополнения кошельков, но и оплата коммунальных платежей (в т. ч. на сторонних ресурсах). Из-за этого есть риск не получить ожидаемых привилегий или даже оказаться вынужденным платить абонентскую плату.

- Если тратить меньше 75000 руб. в месяц или не поддерживать остаток от 150000 руб., то многие преимущества недоступны. В частности, не получится избежать платы за уведомления о покупках по СМС, воспользоваться бесплатным снятием в сторонних банкоматах.

- Очень маленькие лимиты на бесплатные переводы по СБП — всего 25 тысяч в сутки.

Как оформить Сберкарту

Заказать карту онлайн могут только действующие клиенты Сбербанка. Они смогут оформить заявку на нее в интернет-банке. Еще один способ оформить заказ новой карты – обратиться в отделение банка. В любом случае надо учитывать, что данный вид карточек доступен к получению не во всех регионах страны.

Для оформления карточки потребуется один паспорт. После оформления заявки выпускают пластик в течение 3-10 дней. По готовности клиенту направляют СМС с приглашением посетить офис и забрать карту.

Где можно получить Сберкарту

В самом начале карту можно было получить лишь в ограниченном количестве регионов. А на сегодняшний день карта доступна во всех регионах присутствия Сбербанка. Заказать можно из любого региона России.

Действует бесплатная доставка в большинство крупных городов РФ.

Аналоги Сберкарты в других банках

Конкуренты Сбербанка карты аналогичные новому продукту Сберкарта выпускают активно уже длительное время. Условия у них более привлекательные, а оформить карточки они предлагают по всей стране. Рассмотрим, что можно оформить вместо Сберкарты.

Самые популярные предложения других банков:

- Блэк от Тинькофф. Карта с кэшбэком до 5% в 4 категориях и до 30% при покупках у партнеров. Дополнительно банк начисляет по ней до 6% на остаток. При переводе на специальный тариф, карта будет бесплатной. Получить карточку можно с бесплатной доставкой в любом населенном пункте страны.

Акция от банка. Если оформить Тинькофф Блэк по этой ссылке то от банка будет положен бонус: бесплатное обслуживание в течении 3 месяцев + 500 рублей в подарок за траты от 1000 рублей в первые 30 дней после оформления карты.

- Opencard от ФК Открытие. Карта с кэшбэком до 1.5% на все. Выпуск ее стоит 500 руб., но эту сумму вернут на бонусный счет, а обслуживание будет полностью бесплатным. Получить пластик доставкой курьером.

- MY Life от УБРиР — бесплатная дебетовая карта с кэшбэком 5% на ЖКХ и онлайн-покупки.

Акция от банка. Если оформить дебетовую карту MY LIFE по этой ссылке, и после получения карты потратить от 1000 рублей в первые 2 календарных месяца, то будет положен денежный бонус 1000 рублей от банка. Кроме того, до конца мая 2024 можно получить еще 1000 ₽ в рамках акции "Любимый кэшбэк" - про эту акцию я рассказывал в этом посте в своем телеграмм-канале.

Стоит ли оформлять Сберкарту от Сбербанка?

Изучив все условия и нюансы продукта, легко ответить для себя на вопрос о том, оформлять или нет новую дебетовую Сберкарту. Фактически никакого смысла в ней нет. На рынке множество более выгодных предложений от конкурирующих банков.

Единственное, когда стоит рассматривать данный продукт Сбербанка – если нет возможности обратиться в другую кредитную организацию и получить более выгодную карточку. Но Тинькофф и некоторые другие банки доставляют карточки по всей стране и подобные проблем возникнуть не должны.

Отзывы клиентов о новой Сберкарте

Положительные отзывы клиентов о новой Сберкарте только начинают появляться. Этот продукт в целом работает стабильней и выгоднее большинства других предложений Сбербанка. Клиентам, которые не готовы рассматривать альтернативные предложения от сторонних банков. Пользователи отмечают в качестве основного плюса, что благодаря новому продукту они получили возможность экономить немного больше.

Негативные отзывы в сети по новой карточке также еще практически не встречается. Но уже можно ожидать, что они появятся. Причем большинство негатива будет исходить от держателей, которые не изучили условия продукта заранее и не учли все подвохи.

Новая дебетовая Сберкарта от Сбербанка – продукт интересный для тех, кто готов обслуживаться только в крупнейшем банке страны. Она существенно отличается от всех классических карточек этой кредитной организации и при активном использовании будет довольно интересной. Но все остальные легко смогут подобрать более выгодное альтернативное предложение в других банках.