Расчетный счет для самозанятых граждан позволяет удобно проводить расчеты с клиентами – организациями. Они привыкли оплачивать товары и услуги банковскими переводами. Банки активно предлагают РКО для самозанятых. Но до заключения договора надо разобраться, где открыть расчетный счет самозанятому на выгодных условиях и нужен ли он, вообще.

Могут ли самозанятые граждане открыть расчетный счет

Самозанятыми принято называть граждан, которые производят товары, оказывают услуги или выполняют работы без привлечения наемных специалистов и являются плательщиком налога на профессиональный доход (НПД). Выступать самозанятыми могут, как обычные физ. лица, так индивидуальные предприниматели, перешедшие на уплату НПД.

Законодательство не устанавливает обязанности иметь расчетный счет в банке для самозанятого лица, но и не запрещает этого. Отдельных типов счетов для этой категории налогоплательщиков не вводилось. В результате открыть расчетный счет самозанятому можно, но только при наличии регистрации в качестве ИП.

6 причин, почему стоит открыть расчетный счет самозанятому

Каждый самозанятый гражданин вправе самостоятельно решить, надо ли открывать расчетный счет. При этом надо взвесить расходы и получаемые за счет дополнительного банковского инструмента плюсы.

Есть 6 основных причин, почему это стоит открыть расчетный счет самозанятому

- Упрощенная работа с клиентами-организациями. Эта категория клиентов предпочитает платить на расчетный счет. Хотя закон позволяет налогоплательщику на режиме НПД использовать в расчетах с клиентами личные карточки или счета, убедить крупную компанию перевести деньги на счет физ. лица часто сложно или невозможно вовсе.

- Возможность закупать необходимых материалов у оптовых поставщиков без ограничений. Часто самозанятому необходимы некоторые материалы для выполнения работ, услуг или производства товаров. Их выгоднее закупать у оптовых поставщиков. Но крупные компании не принимают наличные или платежи от физ. лиц (даже самозанятых).

- Доступ к кредитным продуктам. Самозанятому для развития собственного дела нередко требуются заемные средства. Значительно проще получить кредит в банке, где открыт расчетный счет, через который проходят все доходы. В сторонних кредитных организациях данной категории клиентов часто откажут в ссуде или предложат заведомо невыгодные условия.

- Полный контроль за доходами. Если деньги от реализации товаров/услуг поступают на отдельный расчетный счет, то становится легче контролировать поступление оплаты и вести учет финансов.

- Возможность подключить эквайринг. Он позволит принимать оплату от клиентов по картам через сайт или терминал. Это делает покупку товара или услуги более удобной для потребителя и помогает увеличить обороты. Подробнее об эквайринге для ИП мы писали ранее.

На самом деле причин, почему имеет смысл открыть расчетный счет самозанятому лицу значительно больше. Выгодные банки для открытия расчетного счета для самозанятых обычно предлагают целый комплекс услуг, которые позволяют быстрее развивать свое дело, получать различные привилегии, открывают доступ к заемным деньгам и т. д.

Как самозанятому лицу открыть расчетный счет в банке

Оформление расчетного счета для самозанятых граждан со статусом ИП происходит по стандартной процедуре. Она включает 4 основных шага:

- Подача заявки и резервирование счета. Обычно заявку можно подать на сайте банка.

- Загрузка копий документов и согласование встречи с представителями банка. Из документов обязательно понадобится паспорт, остальные бумаги запрашивают индивидуально и лишь иногда.

- Заключение договора при встрече с представителем банка. Она может происходить в отделении выбранной кредитной организации, но часто можно назначить встречу и у себя в офисе.

- Активация договора и получение доступа к системам удаленного обслуживания. Обычно полноценный доступ открывают уже через 1-2 часа, но иногда на это может потребоваться до 1 рабочего дня.

ТОП-5 банков для открытия расчетного счета самозанятым гражданам

Самостоятельно выбрать, в каком банке открыть расчетный счет самозанятому не всегда просто. Потребуется проанализировать множество предложений, выбрать из них, подходящие по параметрам, проверить показатели надежности каждой кредитной организации и т. д.

Рейтинг банков для открытия расчетного счета самозанятыми поможет легче сделать правильный выбор. В него попали только надежные кредитные организации с оптимальными условиями по РКО.

Банк Точка — лучший банк для открытия расчетного счета для самозанятых

Точка — лучший банк для открытия расчетного счета. Фактически это мультибанковский сервис, а сами счета ведутся в ФК Открытие или КИВИ Банке. На выбор клиенту предлагается 3 тарифных плана, но для самозанятых будут интересны только 2 из них – «Необходимый минимум» и «Золотая середина».

Основные особенности тарифного плана «Необходимый минимум»

- Ежемесячная плата – 0 р. без каких-либо условий и ограничений.

- Плата за зачисление входящих переводов – от 1%, но ее не берут с денег, поступающих по услуге эквайринга.

- Исходящие переводы (в т. ч. на физ. лиц), а также снятие наличных по бизнес-карте – бесплатно.

ТП «Золотая середина» имеет следующие особенности

- Ежемесячная плата за обслуживание – 500 р. или 5400 р. – сразу за 1 год.

- Бесплатно доступно 10 переводов, а каждый дополнительный стоит по 60 р.

- Переводы на физ. лиц в сумме до 200 тыс. р. тарифицируются по стандартной цене платежки – 60 р., а далее – комиссия от 3%.

- Снятие наличных облагается комиссией от 1.5% (мин. 100 р.).

Тарифы «Золотая середина» и «Необходимый минимум» от Точки позволяют подключить торговый эквайринг со ставкой 2.3% (для общепита – от 0.99%), мобильный эквайринг со ставкой 2.7% и интернет-эквайринг с комиссией – 2.8%.

Клиентам Точки доступна программа лояльности. Она позволяет получать баллы за использование банковских услуг, копить их и тратить затем на банковские услуги, подарочные сертификаты от партнеров, приобретение карт Priority Pass.

Модульбанк — выгодный банк для самозанятых

Модульбанк – банк, открывающий расчетный счет самозанятому гражданину по 3 тарифам. Но интересны данной категории клиентов из них только 2 – «Стартовый» и «Оптимальный». Открывают счет бесплатно.

Основные особенности ТП «Стартовый»

- Абонентская плата отсутствует, но тариф работает только 3 первых месяца, далее автоматически переводят на ТП «Оптимальный».

- Все внешние платежки в адрес ИП и организаций стоят по 90 р.

- Перевод денег на счет физ. лица стоит от 0.75% (мин. 90 р.).

- Снятие наличных – от 2.5%.

Важные особенности тарифа «Оптимальный»

- Абонентская плата – 690 р., но при предоплате за полгода скидка 15%, на год – 44%, а «навсегда» тариф стоит 9900 р.

- Внешние переводы – 19 р. (в т. ч. на физ. лиц при сумме до 500000 р. за месяц).

- Снятие наличных – бесплатно в сумме до 50000 р./мес., далее – от 2%.

- На остаток начисляют проценты по ставке 3%.

Всем клиентам без взимания платы выпускается бизнес-карта с кэшбэком. Максимальный размер вознаграждения по ней – до 10000 р. за месяц. Дополнительно клиенту доступны следующие услуги:

- интернет-эквайринг со ставкой от 2.2%;

- торговый эквайринг с комиссией от 1.6%;

- кредитная карта для бизнеса с грейс-периодом до 55 дней и кэшбэком до 5%;

- овердрафт и кредиты на сумму до 2 млн р.

При открытии счета клиенту предоставляется набор подарков от партнеров – Яндекс.Директ, Metro C&C, Яндекс.Такси и другие.

Открытие счета в надежном Тинькофф банке

Т-Банк (бывш. Тинькофф) — это один из лучших банков для открытия расчетного счета. Специализируется на дистанционном обслуживании клиентов. Для самозанятых оптимальным в нем будет тарифный план «Простой». Он имеет следующие особенности:

- Обслуживание – 490 р./месяц. Плата не взимается первые 2 месяца, при покупках по корпоративной карте на сумму от 50 тыс. р. за месяц, а также 2 бесплатных месяца предоставляют при оплате обслуживания сразу за 1 год.

- 3 внешних перевода в месяц предоставляют за 0 р. Каждая следующий будет стоить по 49 р.

- На личную карту можно вывести до 400 тыс. р. в месяц без комиссии. Далее комиссия – от 5% + 99 р.

- Начисление процентов на остаток осуществляется по ставке 2% годовых. Начисляют проценты только на минимальный остаток и при наличии операций по счету за месяц.

Клиенту доступны следующие дополнительные услуги

- торговый эквайринг с комиссией 2,69 или от 1,99% при покупке пакетов;

- интернет-эквайринг с комиссией 2.69%;

- бесплатный выпуск бизнес-карты;

- овердрафт на сумму до 1 млн р.

- кредиты на личные и бизнес-цели;

- овернайт – депозит на ночь с выплатой процентов по ставке до 5,5%.

При открытии счета клиенту предоставляют подарки на рекламу, оплату различных услуг для бизнеса.

РКО для самозанятых в Альфа-Банк

Альфа-Банк расчетный счет на выгодных условиях самозанятым предлагает по 2 тарифам – «Просто 1%» и «Лучший старт». Остальные тарифные планы больше ориентированы на крупный бизнес.

Особенности тарифа «Просто 1%»

- Нет регулярной платы за обслуживание, клиент платит только 1% от суммы поступления.

- Бесплатная карта для внесения и снятия средств.

- Без дополнительной платы можно отправлять любые платежи.

- Возможность переводить на свой счет деньги без доп. комиссии (до 6 млн в месяц).

- Лимит на снятие наличных без комиссии – до 2 млн р. в месяц.

Тарифный план «Лучший старт» также может подойти некоторым самозанятым. Он имеет следующие особенности:

- Стоимость обслуживания – 490 р. в месяц или 4900 р. при оплате сразу за 1 год.

- В пакет включено 3 бесплатных внешних платежа (далее – 50 р. за платежку).

- До 150 тыс. р. в месяц можно перевести на личный счет самозанятого бесплатно.

- Бесплатный выпуск и полгода обслуживания 1 корпоративной карты (далее – 299 р./мес.).

Всем клиентам предоставляет возможность подключить различные виды эквайринга со ставкой от 1%. При открытии счета партнеры банка (Яндекс.Директ, myTarget, Megagroup и другие) предоставляют набор скидок и подарков.

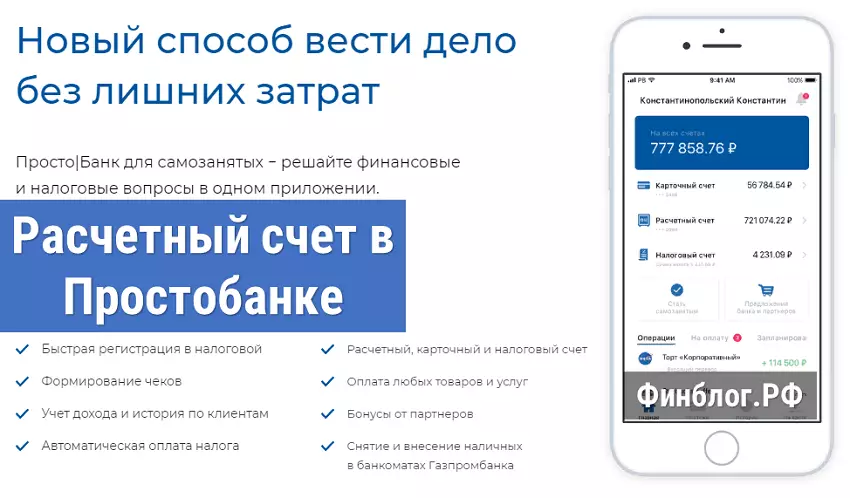

Расчетный счет для самозанятого лица в Просто Банке

Просто Банк вошел в список банков, открывающих счета самозанятым совсем недавно. Этот проект был создан под лицензией АО «КУБ» из группы Газпромбанка. У лоукостера самозанятых могут заинтересовать 2 тарифных плана – «Экономный старт» и «Хороший».

Особенности ТП «Экономный старт»

- Ведение счета бесплатно, но за зачисление средств взимается комиссия от 0.75%.

- Любые переводы осуществляются без взимания комиссии (в т. ч. и на счета физ. лиц).

- Снятие наличных – бесплатно.

Тариф «Хороший» имеет следующие основные параметры

- обслуживание первые 3 месяца – 0 р., а далее – 199 р./мес.;

- зачисление средств – без комиссии;

- внешние переводы в адрес юр. лиц и ИП – 20 р. за платежку;

- переводы на физ. лиц – до 50 тыс. р./мес. – без доп. комиссии, далее – от 1%;

- снятие наличных без комиссии – до 30 тыс. р./мес., далее плата составит от 1%.

Каждый клиент получает 1 корпоративную карту бесплатно. За ее обслуживание также платить не надо. Эквайринг и другие сервисы лоукостер планирует запустить в дальнейшем.

Расчетный счет для самозанятых граждан необязателен. Но если планируется работать с организациями, лучше позаботиться о его открытии. Предлагают услуги РКО для этой категории клиентов различные банки и выбрать оптимальный вариант для себя клиент сможет при любых оборотах и характере деятельности.